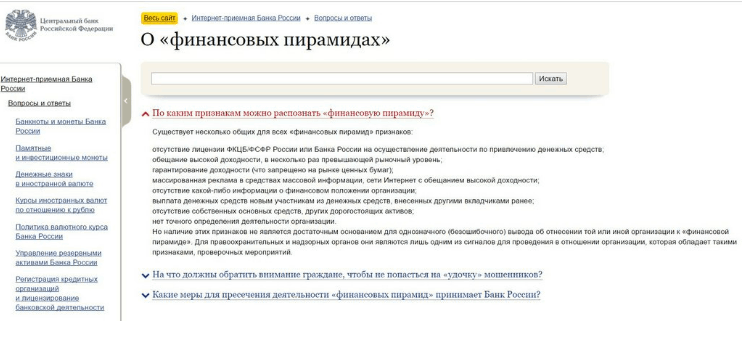

ЦБ России составил точный перечень показателей, указывающих, что является фирма или проект финансовой пирамидой. Список этих показателей является таким:

- корпорации выплачивают прибыль одним пользователям за счет внесения вложений другими;

- фирмы работают без лицензии ЦБ, разрешающей привлекать финансы;

- прибыльность обещают колоссальную, ее показатель в пару раз превышает реальный рыночный;

- дают гарантии относительно получения прибыли;

- массово рекламируют услуги в интернете и через СМИ, акцентируя внимание на высоком уровне прибыльности;

- не предоставляют данных относительно финансового положения корпорации;

- фирмы не имеют своих ценных активов и основного капитала;

- ко вниманию клиентов не презентуют точного определения вида деятельности корпораций.

Учитывая изобретательность мошенников, к списку признаком пирамиды в 2020 году добавилось еще пару пунктов. Первое – пирамиды предлагают свои токены, не имеющие ценности, за счет чего присваивают реальные цифровые монеты клиентов, второе – предложение инвестировать по схемам сетевого маркетинга. О втором пункте стоит уточнить, что МЛМ – не запрещенный вид деятельности, но присутствие маркетинговой составляющей в инвестиционных проектах выглядит подозрительно.

Связываться с инвестиционными сайтами, работающими со схемами МЛМ не рекомендовано, ведь эти конторы занимаются построением пирамид. Опыт юзеров показывает, что инвестиционная деятельность с использованием принципов МЛМ хороших результатов не дает.

Пирамиды отечественного пространства разделены Центробанком на пять категорий, имеющих такие особенности:

- Фирмы, называющие себя пирамидами открыто. Работа площадок построена на засадах сетевого маркетинга, соответственно прибыль формируют за счет привлеченных в систему новых людей. Механизм работы за счет приглашений расписан четко, аргументируют основатели площадок выгоду такого занятия тем, что интернет технологии с легкостью разрешат привлекать новых людей с разных уголков планеты долгое время, за счет чего пользователи будут иметь прибыль. Типичный пример пирамиды этого формата – МММ.

- Пирамиды, якобы работающие в области альтернативы кредитам потребительским и ипотечным. Проекты эти сотрудничают с пользователями, всюду получившими отказы в кредитовании. Компании такие предлагают брать деньги на автомобили, участки земли, жилье, устанавливают проценты ниже, чем в банках и МФО, привлекают средства за счет первоначальных взносов, размером до 20%.

- Действующие под видом МФО, ломбардов, разных кредитно-потребительских кооперативов корпорации. Данные фирмы продают потребителям вексели либо привлекают финансы за счет займов, потом начинают выдавать деньги в пользование под более высокие проценты. Часто эти фирмы являются виртуальными биржами, где одни могут вложить деньги в выдачу займов, а другие получить их.

- Корпорации, работающие с софинансированием и рефинансированием задолженностей физических лиц по кредитам в банках и МФО. По схеме работы фирм пользователь отдает им 30% от общей суммы долга потребителя перед банком, а фирма оплачивает остальное, полностью закрывая кредит пользователя. Когда лопаются такие пирамиды, страдают пользователи и кредитно-финансовые организации.

- Псевдопрофессиональные участники финансового рынка. Эти корпорации активно предлагают услуги Форекс посредников.

Формулировки относительно классификации пирамид посмотреть можно в одном из разделов ЦБ, опубликовали их в 2017 году, дополнительный данные по теме финансовый регулятор опубликовал в формате «Вопрос-ответ».

11 показателей пирамид Центробанк опубликовал на своем сайте, являются они следующими:

- массовая реклама в рунете и не только, с обещанием прибыльности, выше рыночной;

- бизнес организован на засадах сетевого маркетинга (формирование прибыли за счет приглашений и инвестиций других);

- говорят об эксклюзивной деятельности, но конкретного формата бизнеса не озвучивают;

- гарантируют прибыль (это запрещено);

- используют рекламные слоганы и другие данные, схожие с другими популярными брендами;

- отсутствие реального подтверждения, что средства граждан вообще куда-либо вкладывают;

- регистрация в офшоре, если пирамида действует, как юридическое лицо;

- публичного офиса нет, есть только номинальный;

- уставной капитал мизерный, регистрация состоялась за пару месяцев до начала работы, подставных учредителей указывают в роли директоров (проверить реально в СПАРК Интерфакс или через ЕГРЮЛ ФНС);

- нет лицензии, выданной ФКЦБ/ФСФР либо другой.

Рассматривая особенности договоров этих фирм, сказать стоит, что они должны быть уникальными, не имеющими распространения в широких кругах. Формулируют фирмы эти договора так, да бы снять с себя обязанности перед пользователями. В договоре закручивают все так, что в случае прекращения его действия фирма не обязана будет выплачивать пользователю деньги, в иных случаях вернуть финансы тоже не получится.

Что касается данных на сайтах пирамид и в сети, то тут стоит сказать такое:

- ресурсы пирамид дешевые, их качество низкое, размещают проекты на дешевых хостингах;

- регистрируют проекты в офшоре, но все их данные есть только в русскоязычной версии;

- пирамида именует себя юридическим лицом, не презентуя учредительной документации;

- отчетов, данных по балансам и других данных о финансовом положении организации нет;

- нет данных о руководителях и учредителях;

- нет данных о дорогостоящих активах либо собственных средствах фирмы.

Представители ЦБ говорят, что данные факты к пирамидам имеют костеренное отношение, пирамида может иметь определенный набор описанных выше показателей, но не все сразу. Также наличие этих признаков у корпорации либо физического лица не обязательно говорит, что перед нами пирамида.

Точное определение «финансовой пирамиды» в отечественном законодательстве пока не сформулировано. Под эту категорию проектов относят всех, кто ведет незаконную предпринимательскую и банковскую деятельность, занимается мошенничеством, хищением денег у пользователей, получая выгоду так:

- только за счет финансов, привлеченных от иных лиц;

- за счет проектов и активов, в реальности неспособных обеспечить обещанную выгоду;

- при привлечении денег в проекты, что не будут реализованы.

Внешние индикаторы пирамид, определенные Центробанком, описаны выше, также стоит помнить, что проекты этого направления разделены на пять категорий.

Пострадав от деятельности проекта описанной категории, пользователь должен обратиться к правоохранителям, а также в фонд, защищающий права инвесторов, что даст шанс на получение компенсации. Реквизиты Федерального общественного-государственного фонда являются такими: 105187, Москва, Измайловское шоссе, д. 71, стр. 8, из контактов доступными являются тел: (495) 741-00-74, 989-72-80.

Выявив признаки финансовой пирамиды, обращаться стоит в любое территориальное отделение ЦБ и к правоохранителям. Также можно сообщить о пирамиду через онлайн-приемную ЦБ.